“债牛变脸”猝不及防,相比债市股市下半年被看好

近期市场风险情绪回升,上证综指站上2900点,4月至今大幅逆势净流入700亿的北上资金可谓成功抄底。然而,这波“债牛转向”令人猝不及防。

“此前,一些亚洲的外资机构一度认为10年国债收益率会到2.3%,但是债市却加速回调,现在风险情绪起来了,大家一致预期收益率可能回调到3%,一些高等级的国企信用债近期也被抛售。”某外资债券基金经理对第一财经记者表示,当然如果回调到3%-3.1%,外资到时可能也会‘All in’(加仓买回中国债券),目前更多还是观望3-5年期品种的机会。

有市场观点认为,“债牛变脸”主要因为此前市场宽松预期过满,而近期的宽松措施力度弱于预期,市场担忧6月降准、降息落空。利率快速回升后或存在交易机会,但债券中长期配置价值依然偏低。在宽货币、宽信用的环境下,信用债或优于利率债。

“债牛”遇阻、机构观望

今天,即使是在A股小幅回调之时,债市仍在延续跌势。早盘各期限国债小幅反弹,但午后又加速回落。

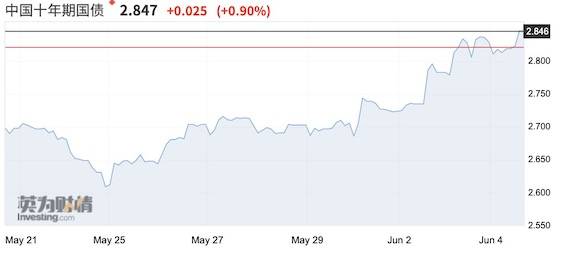

近期回调最剧烈的品种当属5年期国债,收益率从两周前的低位(近2%)大幅飙升,今天收盘时逼近2.41%;10年期国债收益率也不断攀升,从4月初接近2.5%的低位一路飙升至2.84%附近,一举突破了此前众多机构预计的2.8%区间上限。早前,部分机构对于宽松的预期过满,市场上甚至一度热议“财政赤字货币化”的选项。

在这波意外的连续回调下,部分将10年收益率看到2.5%以下的外资遭遇回撤。此前法兴将目标位看到2.3%,止损位在2.7%,如今早已突破。还有众多外资建议在2.7%附近买入,但这波回调比想象的更深。

之所以在债市波动之下,外资仍持续流入,原因在于部分长线外资(尤其是央行、主权基金)仍在持续加仓,它们通常关注的是中国长期无风险利率下行的大趋势;此外,指数纳入也使得被动资金必须增配人民币债。在3月时因市场波动,摩根大通旗舰全球新兴市场政府债券指数系列(GBI-EM)停止了对人民币债券的纳入,但4月开始恢复纳入。年初至今外资流入量已达1000亿元,该趋势仍将持续。

不过,由于外资在中国债市的占比较小,因此国内机构的观点仍然主导市场走向,当前国内主流机构对债市的看法偏空。

“由于我们有财政政策和货币政策的加持,中短期经济数据稳中向好的概率依然较大,市场对货币政策想象的空间也比较充分,所以债券市场的调整需要持续一定时间,区间交易策略更为理想。”交银理财权益投资部投资经理孙陶此前对记者称。

6月1日,央行推出两大“直达工具”——普惠小微企业贷款延期支持工具、普惠小微企业信用贷款支持计划。但在6月2日,债市回调加速。“我们认为,这可能是目前阶段央行采取的货币宽松措施中的第一步。不过,当前市场仍对货币市场利率前景非常敏感,4000多亿元的计划规模并不是很大(在普惠小微企业贷款延期支持工具下,为了鼓励地方法人银行对普惠小微企业贷款应延尽延,央行提供400亿元再贷款资金)。”野村中国首席经济学家陆挺对记者表示。

“近期多数大基金都转为看空债券,风险偏好类资产(股票、商品等)价格都有所回升。尽管后续可能债市收益率会下来,但短期调整并未到头。市场认为后续降准不会缺席,但两个新工具更代表了一种定向宽松的思路,导致近期市场预期落空。”某国内大型基金债券基金经理对记者称。

不过,当债市回调到当前的水位,多数机构并不会再大幅开仓国债期货做空,而是等待回调后的机会。但一些机构普遍认为,机会仍更多在于3-5年期的品种,“债券中长期配置价值依然偏低。在宽货币、宽信用的环境下,信用债或优于利率债。”施罗德投资管理(上海)多资产团队基金经理周匀对第一财经表示。

相比债市,股市下半年被看好

相比起债市,尽管A股已较低位较大幅度反弹,多数外资和中资机构仍更看好A股的交易机会。截至6月4日收盘,北上资金当日净流入超44亿元,6月才短短几日就已累计流入达168亿元,今年以来总计流入超800亿。

周匀称,政策层面,目前有较明确的货币和宽信用政策方向,提出M2和社融增速明显高于去年,并创新直达实体经济的货币政策工具。在保持流动性合理充裕的同时,未来政策重点或在于疏通货币政策传导,进而改善实体经济尤其中小企业的融资环境。从最近几个月金融数据上看,宽信用政策已体现积极效果。在经济逐月回暖,信用环境宽松的大环境下,股票市场仍处于较有利位置。

近期,瑞银证券表示超配中国市场。该机构提及,中国股票一季度跑赢成熟市场(不含美国),但最近数周的领先形势不甚明显,这部分因为美股在美联储的无限QE下收复失地,“但我们预期中国股票表现将再度超前。从基本面来看,中国企业盈利前景远胜成熟市场,我们估计中国今年盈利增长3%,欧洲及日本盈利则以双位数速度下降”。

第一财经广告合作,